住宅ローンの返済ができないとどうなる?どこに相談すればいい?対処法を解説

住宅ローンの返済ができなくなれば、金融機関からの督促、残債の一括請求などがなされ、最終的には住宅を競売にかけられてしまうおそれがあります。このような事態を回避するためには、ローン支払いが難しくなった時にできるだけ早い段階で対処しておくことが大切です。

そこで今回は、住宅ローンの返済ができない場合におこり得るリスクや、払えないときの対処法と相談先について詳しく解説します。住宅ローンの返済に苦しんでいる方は、ぜひ参考にしてください。

住宅ローンの返済ができないとどうなる?

住宅ローンの返済ができなくなると、どうなってしまうのでしょうか。おこり得る事態について、詳しく解説します。

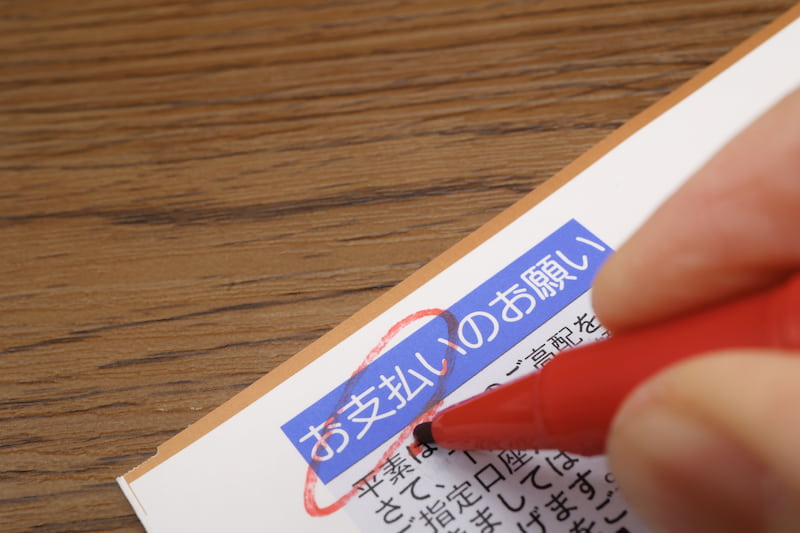

金融機関からの督促が始まる

住宅ローンの返済に遅れたときから、金融機関からの督促が始まります。督促は、電話や書面によるものであり、最終的には自宅訪問されることも珍しくありません。

住宅ローンの督促は、債務者の精神的な部分に相当な負担を与えます。可能な限り早めに返済し、返済できない場合でも、放置せずに金融機関に相談するなど、必ず対処するようにしましょう。

期限の利益喪失による残債の一括請求

住宅ローンを滞納してから2カ月〜3カ月程度経過すると、期限の利益が喪失し、残債を一括請求されてしまいます。

期限の利益とは、契約時に決めた金額を毎月、支払うと約束することで残債の支払いを先延ばしにする状態のことを言います。簡単にいうと「期限が到来するまではお金を支払わなくてよい」という利益です。返済ができずに、この期限の利益を喪失することによって、住宅ローンの残債を一括で返済するように求められます。

期限の利益喪失に関することは、住宅ローン契約を締結した際の契約書などに記載されています。そのため、残債を一括請求されてしまうと、基本的には一括返済をするしかありません。金融機関によっては、相談に乗ってもらえる場合もありますが、厳しい条件を提示されるでしょう。

個人信用情報機関に事故情報が掲載される

滞納が2カ月〜3カ月程度経過した時点で、個人信用情報機関に事故情報が掲載されます。

個人信用情報機関とは、各種ローンやクレジットカードなどの返済履歴や借入履歴を掲載している機関です。この信用情報機関に長期延滞情報(事故情報)が掲載されると、いわゆるブラックリスト状態になり、今後のローン契約などに多大な影響を与えます。

事故情報は、その事実が完了してから最長5年間は掲載され続けるといわれています。たとえば、住宅ローンの長期延滞による事故情報は、完済してから5年間は掲載されるため、その期間は新たなローン契約などが難しくなるでしょう。

競売にかけられる

住宅ローンを返済できない期間が長期間続いた場合は、最終的にその物件を競売にかけられてしまいます。

金融機関は住宅ローン融資を行う際に、抵当権というものを設定しています。この抵当権に従って競売にかけ、売却した価格で弁済を受けるという仕組みです。

競売にかけられてしまった場合は、当然その家を出ていかなければいけません。また、残債が残った場合は、継続して返済していく必要があります。

お問い合わせ

住宅ローンの返済が滞る前の対処法

実際に滞納が始まってしまうと、とんとん拍子でことが進んでいき、最終的には競売にかけられてしまいます。そのような事態を回避するためにも、滞納前であれば、これから紹介することを実行してください。

一時的な理由なら金融機関にリスケを相談する

病気や怪我、失業など何らかの事情で一時的に住宅ローンの支払いが困難な場合は、住宅ローンを組んでいる金融機関へ相談をしてください。債務者の状況に合わせて、以下のような対処法を検討してもらえる場合があります。

- 支払金額の軽減

- 支払期間の延長

たとえば、数カ月〜1年程度であれば利息のみの支払いで許してもらえる場合があります。また、支払期間を延長することによって、毎月の返済金額を軽減してもらえる可能性があります。

この方法は、いずれも利息負担が増えるため総支払金額は増加するので注意しなければいけません。また、その場凌ぎの対処法であるため、長期的に支払いが困難である場合は、金融機関に断られてしまう可能性があります。

長期的に支払い不能の場合は弁護士へ相談をする

長期的に住宅ローンの返済が困難である場合は、弁護士へ相談をしてください。

住宅をどうしても残したい場合は、個人再生という手続きを行ったり、住宅を手放すにしても自己破産という手続きをしたりするのが弁護士です。返済ができなくなる状況はそれぞれ異なりますが、弁護士に相談することで、自分に合った解決策を提案してくれるでしょう。

そのため、長期的に支払いが厳しい場合は弁護士に相談をするのもひとつの手段として有効です。また、弁護士費用は着手金と成功報酬の合計で数十万円必要です。費用については事前に問い合わせしておきましょう。

不動産会社へ任意売却の相談をする

任意売却については後述しますが、住宅ローンの返済ができない時に利用できる不動産売却方法です。

任意売却は基本的に、住宅ローンを滞納してからではないと利用ができません。しかし、滞納後は競売にかけられるリスクなどから、精神的にも時間的にも余裕がありません。そのため、滞納してしまう前から相談しておくことで、実際に滞納が発生した場合でも余裕を持った対処ができるはずです。

すでに住宅ローンの返済が滞っている場合の対処法

住宅ローンがすでに滞ってしまった場合の対処法について解説します。現時点で、住宅ローンを滞納している方は、すぐに対応しましょう。

今後の対策を検討する

初めに、今後の対応・対策を検討してみましょう。

ある程度の時期をしのげば、支払える見込みがある場合は正直に金融機関に相談をしてください。たとえば「〇月◯日には支払える」という方は、直ちに金融機関へ連絡をしましょう。

しかし、支払える見込みがない場合は金融機関に相談をしても意味がありません。まずは、今後の具体的な見通しを立て、家族ともよく話し合ったうえで今後の対策を検討しましょう。

親などに援助してもらう

住宅ローン残債を親などに援助してもらい、返済するという方法もあります。

この場合は、親に残債を肩代わりしてもらい、その後親へ返済していくという形をとることが一般的です。親が援助してくれる場合、無利子で貸してくれるケースも多いので大変助かります。

しかし、これまでの関係性や親の経済状況などによっては援助してもらえないケースも多いです。お金に関することなので、援助をお願いすることで揉めてしまうこともあります。お願いする時は言葉や態度を間違えないように十分注意してください。

任意売却する

任意売却とは、不動産を売却しても残債が残る場合に、金融機関に許可をもらって物件を売却する方法です。通常、残債が発生する場合は、売却できません。これは設定した抵当権の解除ができないためです。しかし、状況によっては金融機関が許可をする場合があります。

任意売却には、不動産を手放さなければいけないというデメリットはありますが、返済負担の軽減や厳しい督促からの解放、さらに競売に比べて高値で売却できるといったメリットがあります。

不動産を手放す覚悟ができたのであれば、競売にかけられる前に不動産会社に任意売却の相談をしてください。不動産会社も残債が少なくなるように精一杯の努力をします。できるだけ早めに相談をしましょう。

住宅ローンの相談は滞納前に

住宅ローンは滞納前と後では、検討できる対処法の幅が大きく異なります。そのため、「住宅ローンの返済が厳しいかもしれない」と分かった時点で、早急の対応を心がけることが大切です。

今後支払える見込みがあるのであれば、住宅ローンを組んでいる金融機関へ相談をし、返済できる見込みがないなら弁護士や不動産会社に相談をします。

対応が遅くなれば遅くなるほど、自分の首を絞めることになります。何らかの事情で住宅ローンの返済が苦しくなった場合は、可能な限り早く相談することが大切です。

お問い合わせ